榨菜好猛!!! 据 涪陵榨菜半年报显示,其上半年归母扣非利润同比增速高达81.89%,社保基金猛加仓,深股通也大举买入。茅台好猛!!! 8月1日晚间, 贵州茅台披露半年报,公司2018年上半年实现营业收入333.97亿元…

榨菜好猛!!!

据涪陵榨菜半年报显示,其上半年归母扣非利润同比增速高达81.89%,社保基金猛加仓,深股通也大举买入。

茅台好猛!!!

8月1日晚间,贵州茅台披露半年报,公司2018年上半年实现营业收入333.97亿元,同比增长38.06%;净利润157.64亿元,同比增长40.12%。

无论是低端的榨菜,还是高端的茅台,净利润都以惊人的速度在奔跑。

事实上,中国经济浪高风急,出口形势被贸易战冲击,房地产支柱被高杠杆卡住了喉咙,还是消费升级的赛道最稳妥。

而且不管是欧美,还是日韩,历史上一半的长牛股都来自于消费行业。

不过,传统消费股终究是有点贵了,有没有升级处于更早期的大行业呢?

1

在君临研究韩国消费升级的过程中,发现了一个有趣的现象。

为什么要研究韩国呢?

因为在历史上的所有发达国家中,韩国是最有参考意义的一个。

韩国是近30年里,唯一一个由后进国家晋升为发达国家的中大型经济体,主要依靠的产业:电子、汽车、造船、钢铁、石化、网游、影视等等,跟中国也极为相似。

这里面的原因,跟社会结构、世界产业分布、技术革命趋势等等,都有着千丝万缕的关系。

具体就不展开了,但值得留意的一点是:

自1990年代中后期,韩国人均GDP超过1万美元以后,传统消费行业中跑得最快的,乃是化妆品行业。

比如爱茉莉太平洋,LG生活健康等化妆品龙头,在2000年后股价实现了数十倍的涨幅,爱茉莉的市值甚至一度跃居韩国股市前五名。

尤其是2014年,得益于韩剧《来自星星的你》在全亚洲的风靡,韩妆热销,爱茉莉的股价暴涨10倍,韩国9大化妆品集团股价年内平均涨幅311%,是韩国股市大盘涨幅2.9%的100多倍。

其实,无论是美国的雅诗兰黛,还是日本的资生堂,作为相对于欧洲的后进发达国家,本土的化妆品龙头都曾经受益于消费升级的浪潮,在二战后获得了超过其他消费行业的飞跃式成长。

那么,中国的化妆品龙头,是否也会经历一样的璀璨时刻?

数据显示,作为我国市场化程度最高的行业之一,在近三十年的高速发展中,化妆品行业销售额平均以每年23.8%的速度增长,增速居全球首位。

2017年,我们化妆品行业总产值达3616亿元,比腾讯1179亿元的游戏收入还要高出3倍。

很明显,这是个大赛道。

而在总量3616亿的市场规模里,定位大众的化妆品占比为74%,定位高端的占比26%,两者近5年复合增速分别为6.38%、12.53%。

显然,整个化妆品行业正逐渐走出快速增长的蛮荒时代,进入“有质量的增长”。

化妆品面对的客户绝大部分是消费欲和消费力都很旺盛的年轻女性,统计数据显示,家庭中75%的消费决策由女性做出。

著名的鸡汤大师Jack马就常说:

“女人的钱其实最好挣。”

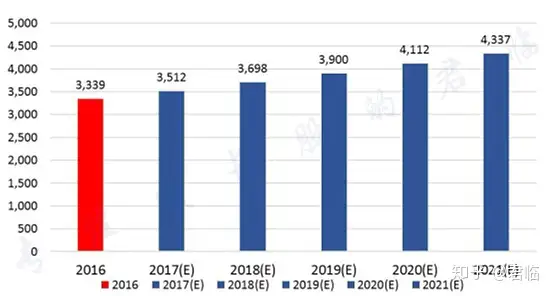

中国化妆品市场规模预测(单位:亿元) | 来源:Historic Current Prices, Forecast Constant 2016 Prices, Euromonitor, Beauty and Personal Care 2017ed

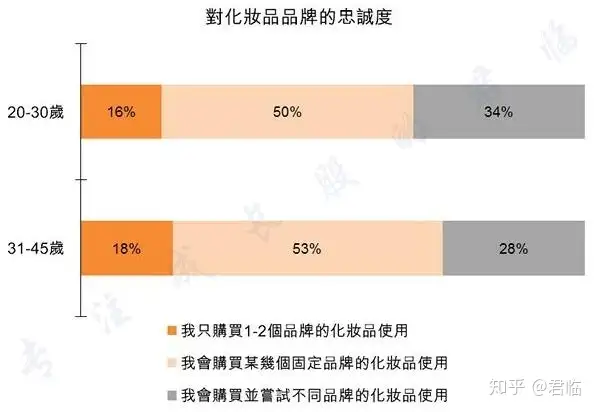

与女装比起来,化妆品的品牌忠诚度要高出不少,再生猛的女人也不敢在脸上乱涂乱画。

据香港贸发局的一份《中国内地「80后」中产的生活与消费》调查报告,化妆品消费中,品牌是重要的购买要素,而且年龄越大,对品牌越忠诚。

来源:香港贸发局

不过,作为完全开放的充分竞争市场,化妆品行业面对的困难也很多。

比如,我国虽然已经超越日本成为化妆品第二大市场,但本土企业的市场份额依然不高,行业的前20大品牌中,国内品牌占有率2016年仅为10%。

要从当下10%的本土品牌占有率,提升至韩国本土品牌占比75%的远景,路漫漫其修远兮。

当然,梦想还是要有的,万一实现了呢?

今天要分析的,正是我大A股里,无惧熊市肆掠,走出独立行情的化妆品股一枝花。

珀莱雅(603605)。

自去年末上市以来,走完了一轮次新股的炒作行情,短线投机资金撤离后,珀莱雅连创新高,过早下车的朋友捶胸顿足。

最近,更是有近百家机构密集调研珀莱雅,炙手可热。

幸好现在是熊市,就算大涨一轮,其动态PE也才33倍,好价格好行业,值得我们好好研究一番。

接下来,君临会在文中解决两个问题:

1、珀莱雅崛起的逻辑;

2、能否走出白马长牛。

2

珀莱雅成立于2006年,是国内老牌的大众日化用品生产商。

主力产品线有主推海洋护肤概念的珀莱雅®,每年营收都占公司营收的80%以上。还有主攻茶养护肤的优资莱®,功能性高端护肤的韩雅®,快消理念彩妆的悠雅®等。

虽说化妆品行业大势向好,但行业竞争激烈,珀莱雅业绩的起落其实一刻也没有停过。

尽管在过去十年外资品牌的倾轧下杀出一条血路,但在上市前两年,业绩增长已经显出了疲态。

2014年~2016年,营收和净利润双双出现了下滑,相比A股另外两家日化类上市公司——御家汇和上海家化,珀莱雅净利增速也不是很亮眼。

主要原因,是受一些不盈利的线下门店拖累。

直到2017年,珀莱雅的营业收入达到17.83亿元,同比有所回升。

今年的一季度财报很靓丽,营收同比增长10.93%,归母净利润同比增长30.7%。

问题就来了,为什么珀莱雅能走出增长瓶颈,换发第二春?

首先是渠道端的优化与发力。

珀莱雅的销售渠道占比大致为:日化专营店50%,商超专柜10%,电商30-40%。同时目前正在大力推广代理商单品牌店模式,可以预见未来商超专柜占比还将进一步下降。

线下渠道方面,珀莱雅一直在主推日化专营店,这也是目前国产品牌化妆品铺开渠道的基本思路。

专营店与专柜对比

可以看出,专营店模式与珀莱雅这样的大众品牌属性更相容。专营店客流量相对较小,营销人员有足够的时间和精力为前来的客户提供一对一服务,进行精准营销。

珀莱雅的专营店大多采用了代理商模式,尤其是近年大力推广的优资莱®单品牌店,正在全面攻占三四线城市和县城市场。

成本低,投资回收短是其最大亮点,以县城每年房租10万来计算,3个店员每年12万,总成本22万左右。代理商以4.5折拿货,月销售额5万以上就可以盈利。

优资莱®这一项目中,公司给代理商的让利是很大的,让单品牌店得以迅速铺开,一年内收获了500余家单品牌店,在三四线地区牢固地占据了渠道先发优势。

门店的代理商模式,必会牵扯到代理方人员的从业素质和品牌忠诚度,这对公司的管理机制是一个考验,对此,过去一年里珀莱雅关闭了许多亏损门店,也对其业绩有提振作用。

线上电商过去是珀莱雅薄弱的一环,电商端排在二十名开外,2017年起开始主抓电商平台的运营。

经过一年多的努力,电商团队的运营走上正轨,开始通过内容营销→打造单个爆款明星产品→引流至电商直营店这一模式进行营销,效果卓著。

今年二季度,电商渠道的销售额迎来了翻番,首次占到公司总营收的30~40%,在国产品牌中,仅排在自然堂和百雀羚之后位列第三。

目前,珀莱雅的京东、唯品会的直营店还在起步阶段,未来也是一个重要增长点。

但仅仅打通了渠道,不足以解释以珀莱雅为代表的国产日化品牌的崛起。

3

还有一条暗线,便是所谓的“消费降级”。

这个概念来源于之前介绍过的涪陵榨菜,今年市场上的明星股,走势和质地都十分优秀,在产品涨价的前提下实现了超预期的增长。

于是被戏谑的演绎为:

“股市套牢,还得还房贷,只能靠榨菜来维持生活。”

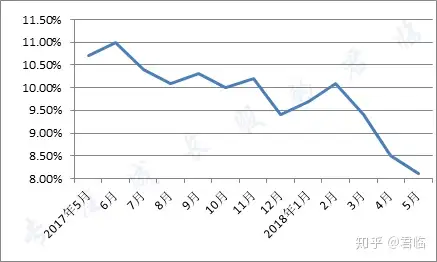

当然,这只是个段子,但近期社会消费品零售总额的增长速度却实实在在下降到了三年来最低水平。

这届年轻人消费怎么就不行了?

主流的解释,无非是夸张的房价和高额的房租蚕食了原本属于消费品的份额。

社会消费品零售总额分月同比增长速度

社会零售增速下行,大环境虽然不好,但化妆品零售仍然保持超预期的增长。

去年产业界的预测增速为6~7%,而今年实际数据9.5%。

珀莱雅作为大众品牌,产品定位低端,直观上看,似乎贴合“消费降级”的趋势,正好符合这届消费不动的年轻人的降级需求。

事实真的是这样吗?

在君临看来,将珀莱雅这两年的增长归因于低价平民路线不够准确。

要真正理解珀莱雅的成长,需要理解两个逻辑:

1、既是消费降级,也是消费升级。

要理解国内的消费市场,一定要有全局视野。

中国是个大国,幅员大、人口多,经济发展水平不一,人们的消费水平自然也分布在第一世界到第三世界。

正所谓“有天上的中国,也有地上的中国。”

不能只看到北上广只买国际大牌的女性白领,更要看到更大范围的三四五六线的“小镇青年”。

而且宏观数据也反映:2018年城市和农村的收入增速出现了分化。

城镇居民收入增速随着经济增速小幅下滑而下滑,但农村居民收入增速仍在提升。

消费层面看,农村居民买房和居住压力没有那么大,因此,边际消费倾向相对更高。

定位大众化妆品的珀莱雅,最近就推出主打茶养特色的品牌:优资莱,主打县城和地级市市场。

方玉友,这个精明的珀莱雅温州老板则宣称:

“未来力争在每个县城建两家店。”

乖乖,2000个县就是4000家店,ALL IN “小镇青年”的珀莱雅,这是要做化妆品界的OPPO么。

这还没完,珀莱雅还请了不少明星代言,男女老少,鲜肉腊肉,都不放过。抓住女性蓝领、普通文员等消费群体的明星偏好。

得平民者得天下的故事一直在中国上演,普通劳动者也许不会去消费动辄上千的进口化妆品,但是爱美之心人皆有之,买不起国际大牌,可以选择价格在200元以内的国产护肤化妆品。

正所谓:“东西放的不高不矮,踮起脚尖够得着”。

这种“农村包围城市”的品牌渠道策略,OPPO和VIVO用过,安踏和李宁也用过,基本上是我国民族品牌抗击国际巨头的标准路线。

我们再来尝试从上往下看。

对于价格敏感度低的高收入女性消费群体来说,是否存在消费降级的购物场景,他们是否有理由选择类似珀莱雅这种品牌的产品?

在线下CS渠道,也就是随处可见的日化用品专门店里,可以观察到的一个有趣的消费现象:

这些店往往是不同价格层次品牌混合经营,进口大牌的护肤类和基础类日化用品的价格会远高于同样品牌的彩妆,如粉底、气垫、隔离等品类。

当消费者囊中羞涩时,会减少护肤型和基础型产品的开支,而保留对大牌中相对最便宜的彩妆的开支,不仅因为彩妆是直观效果最明显的,而且能以最小的代价享受到大牌产品。

“再穷的网红,也会弄几支YSL口红装点门面”。

目前A股市场上有三支优质国产日化股,分别是上海家化、珀莱雅和御家汇。

上海家化规模最大,产品线最广,但为人们所熟知的产品更多是六神等洗护用品;

御家汇最年轻,产品线主攻面膜;

珀莱雅的主打产品是海洋补水护肤系列,正好对应了消费降级场景下,国产替代率最容易提升的护肤类和基础类产品。与之类似的还有面膜类产品,也是国产品牌市场占有率比较高的品类。

说一千道一万,这正是珀莱雅的核心打法:定位以及配合定位的营销和渠道。

2、国货质量提升,推动进口替代。

虽然现在经济增速有所放缓,消费紧缩,但是相比于过去十年二十年,人们的消费能力无疑有了大幅增长。

但过去几十年,国产化妆品企业处境远比现在艰难,当年许多优秀的民族品牌被国际巨头收购并雪藏。当然,原因是多方面的,比如当时的化妆品消费人群基数低。

实际上,最核心原因还是国货质量不尽人意,效果不明显。

大部分化妆品的配方很少有秘密,质量问题多是出在生产和工艺环节。

日化产品作为一种高毛利快消品,很多销售导向型的企业醉心于赚快钱,只要打通渠道,做好营销,产能跟不上就直接选择OEM途径。

很显然,当“甩手掌柜”不仅会存在质量隐患,产能弹性问题也难以解决。

珀莱雅能在红海中拼杀出来,一个重要原因就是把生产和品控牢牢抓在自己手里。

生产上,珀莱雅有34条流水线,90%以上的产品由自有工厂生产;

工厂智能化程度高,两个亿的库存,两小时可以盘点完,遇到脱销的爆款产品,两三天就可以加班补货完成。生产弹性相较于OEM模式也更有保障。

自有工厂的QA、QC必然会比OEM模式严格,所以消费者质量投诉率很低。

目前还不能实现完全自产的,仅剩下一些冻干粉、香水等对生产线要求更高的产品,但也会逐步接入自产体系。

有了扎实的产品功底,珀莱雅也有了底气进军高端产品线,韩系风格的“韩雅”,定位功能性护肤品,单品毛利很高。“韩雅”的精华素、安瓶和眼霜就卖的很好。

来源:天猫

与品牌知名度更高的“韩束”比起来,同档次的补水套装销量接近,新品牌“韩雅”可谓来势汹汹。

这层逻辑,正是珀莱雅实现核心打法的基础:品控。

最后还需补充一点,如果以较短的周期观察,珀莱雅的业绩有很强的季节性,这是由于补水产品的旺季在秋冬季节,再叠加双十一销售高峰。

那么随着宏观上财政和货币政策的双放松,不断下滑的社会消费品零售增速有望拐头向上,珀莱雅今年下半年是存在业绩爆发预期的。

另外,近期公司提出股权激励方案,对未来三年业绩的解锁要求是30.1%-31.6%-35.5%增长,超过市场预期的增速,不管是否能达到,也向市场传递了积极信号。

定位于三四五六线城市的“消费升级”,靠着对品控的坚持,在消费者群体中逐渐累积品牌口碑,这便是珀莱雅能在近十年来一步步做大的关键。

如今外需萎靡,唯有“小镇青年”支持的内需消费行业独木支撑,珀莱雅会成为下一个“爱茉莉太平洋”么?